5 Jenis Jasa yang Dikenakan PPN Besaran Tertentu Sesuai PMK 71/2022

Alifatu Mazidah

02 Agustus 2023

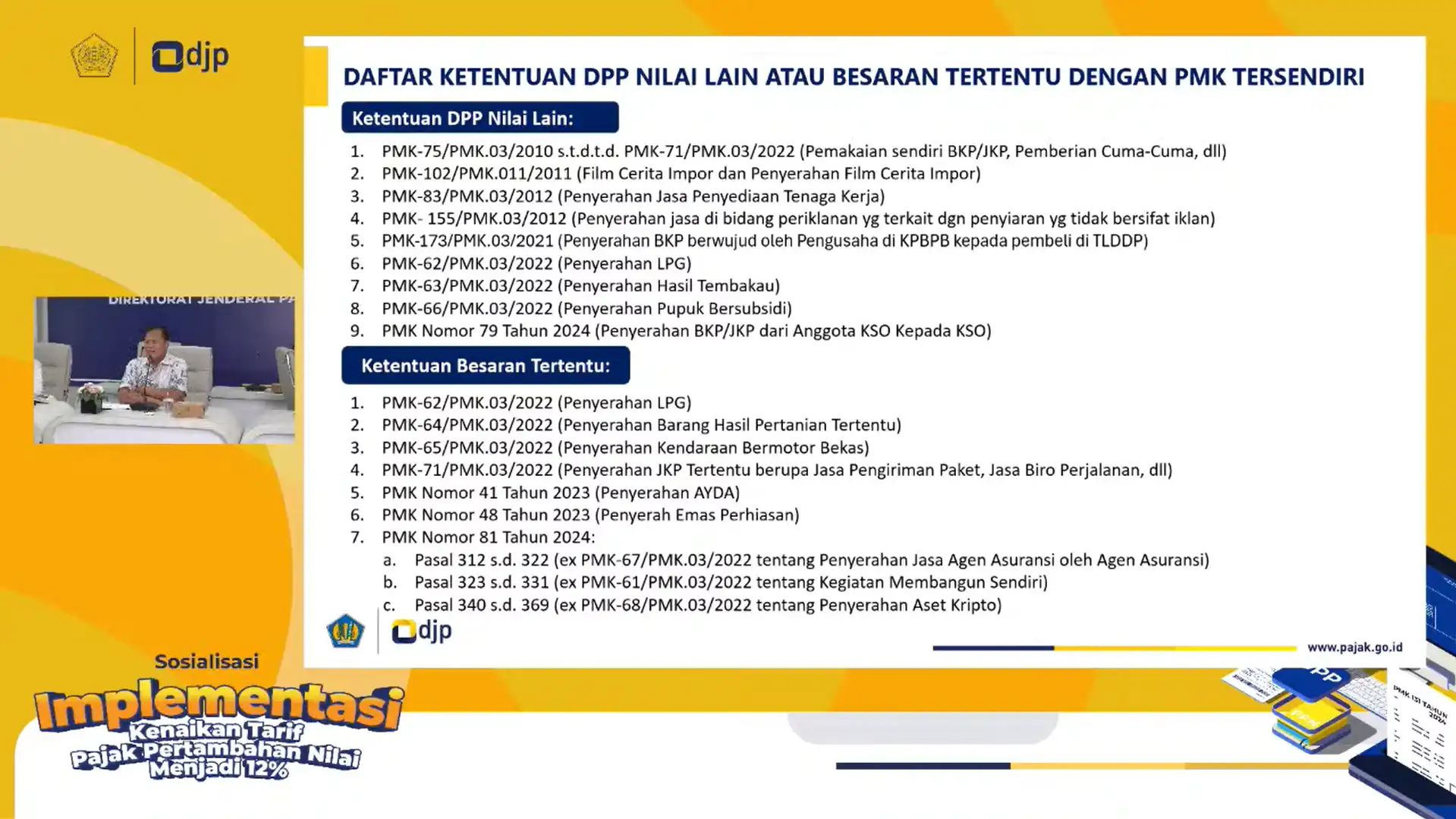

Melalui Peraturan Menteri Keuangan Nomor PMK 71 Tahun 2022 (PMK 71/2022) yang telah berlaku sejak 1 April 2022, pemerintah mengatur lima jenis jasa kena pajak yang dikenakan Pajak Pertambahan Nilai (PPN) dengan besaran tertentu. Jasa tersebut adalah:

- Jasa Pengiriman Paket

- Jasa Biro Perjalanan Wisata dan/atau Agen Perjalanan Wisata

- Jasa Freight Forwarding

- Jasa Penyelenggara Perjalanan Ibadah Keagamaan

- Jasa Penyelenggaraan Pemasaran

Jasa Pengiriman Paket

Jenis jasa pertama adalah jasa pengiriman paket. Jika merujuk UU Nomor 38 Tahun 2009 tentang Pos, layanan paket yang dilakukan oleh penyelenggara pos adalah layanan berupa kegiatan pengambilan, penerimaan, dan/atau pengantaran barang.

Jasa pengiriman paket sebelumnya dikenakan PPN menggunakan DPP nilai lain. Pasca berlakunya PMK 71/2022, jasa pengiriman paket dikenakan PPN besaran tertentu dengan tarif efektif 1,1%. Tarif tersebut adalah 10% dari tarif PPN umum. PPN dihitung dari nilai penggantian.

PPN Jasa Pengiriman Paket = 1,1% x penggantian

Jasa Biro Perjalanan Wisata dan/atau Jasa Agen Perjalanan Wisata

Jenis jasa kedua yakni jasa biro/agen wisata. Jasa biro perjalanan wisata dan/atau jasa agen perjalanan wisata dapat berupa paket wisata, pemesanan sarana angkutan, dan pemesanan sarana akomodasi, yang penyerahannya tidak didasari pada pemberian komisi/imbalan atas penyerahan jasa perantara penjualan.

Jasa biro/agen wisata dikenakan PPN besaran tertentu dengan tarif efektif 1,1%, dikalikan dengan harga jual paket wisata, sarana angkutan, dan akomodasi.

PPN Jasa Biro/Agen Wisata = 1,1% x harga jual

Jasa Pengurusan Transportasi (Freight Forwarding)

Jenis jasa ketiga adalah jasa pengurusan transportasi (freight forwarding) yang di dalam tagihan jasa pengurusan transportasi tersebut terdapat biaya transportasi (freight charges). Freight charges merupakan biaya transportasi yang dibayar atau yang seharusnya dibayar oleh penerima jasa, berupa biaya transportasi dengan menggunakan moda angkutan berupa pesawat, kapal, kereta api, dan/atau angkutan di jalan.

Jasa freight forwarding dikenakan PPN besaran tertentu dengan tarif 1,1%, dihitung dari jumlah yang ditagih/seharusnya ditagih.

PPN Jasa Freight Forwarding = 1,1% x jumlah yang ditagih/seharusnya ditagih

Jasa Penyelenggara Perjalanan Ibadah Keagamaan

Jenis jasa berikutnya adalah jasa penyelenggaraan perjalanan ibadah keagamaan yang juga menyelenggarakan perjalanan ke tempat lain. PPN besaran tertentu untuk jasa ini dikenakan sebesar: (a) 1,1% dari harga jual paket jika tagihan dirinci antara tagihan penyelenggaraan ibadah keagaman dan perjalanan ke tempat lain; (b) 0,55% dari harga jual paket jika tagihan tidak dirinci.

PPN = 1,1% x harga jual paket (tagihan dirinci)

PPN = 0,55% x harga jual paket (tagihan tidak dirinci)

Jasa Penyelenggaraan Pemasaran

Jasa penyelenggaraan pemasaran yang diatur dalam PMK 71/2022 adalah jasa pemasaran dengan media voucer, layanan transaksi pembayaran terkait dengan distribusi voucer, dan program loyalitas dan penghargaan pelanggan (consumer loyalty/ reward program) yang penyerahannya tidak didasari pada pemberian komisi dan tidak terdapat selisih (margin). Jasa tersebut dikenakan PPN dengan besaran tertentu yakni 1,1% dari harga jual voucer.

PPN = 1,1% x harga jual voucer

Ketentuan Pengkreditan Pajak Masukan

Pasal 5 PMK 71/2022 menjelaskan bahwa Pengusaha Kena Pajak yang melakukan penyerahan jasa kena pajak di atas tidak dapat mengkreditkan pajak masukan atas perolehan Barang Kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP), impor BKP, serta pemanfaatan BKP tidak berwujud dan/atau pemanfaatan JKP dari luar daerah pabean di dalam daerah pabean, yang berhubungan dengan penyerahan kelima jasa tersebut.

Categories:

Tax LearningArtikel Terkait

Membuat Faktur Pajak Besaran Tertentu di Coretax

Tax Learning12 Februari 2025

PPN KMS Tetap 2,2%, Berlaku Mundur Mulai 1 Januari 2025

Tax Alert10 Februari 2025

.jpg)

.jpg)